Inhaltsverzeichnis

Was ist ein CFD?

Ein CFD (Contract for Differences zu Deutsch Differenzkontrakt) bietet europäischen Tradern und Investoren die Möglichkeit, von Preisbewegungen einen Basiswert wie zum Beispiel Aktien, Forex, Futures zu profitieren, ohne den zugrunde liegenden Vermögenswert zu besitzen. Es handelt sich hierbei um ein relativ einfaches Handelsinstrument, das durch die Bewegung des Basiswerts zwischen dem Handelseintritt und dem Handelsausstieg berechnet wird. Dies wird durch einen Vertrag zwischen dem Kunden und der Broker erreicht.

Der Handel mit CFDs bietet viele Vorteile für die Trader an, wodurch sie in der letzten Zeit an enorme Popularität gewinnen konnte. Jedoch ist die CFD-Branche nicht stark reguliert, somit beruht die Glaubwürdigkeit des Brokers auf seinem Ruf und seiner finanziellen Lage. Infolgedessen ist der Handel mit CFDs beispielsweise in der USA verboten.

- Ein Differenzkontrakt ist eine Vereinbarung zwischen einem Anleger und einem CFD-Broker dass, die Differenz im Wert eines Finanzprodukts zwischen dem Zeitpunkt der Kontrakteröffnung und Schließung auszutauschen.

- Ein CFD-Trader besitzt niemals den zugrunde liegenden Vermögenswert, sondern erzielt stattdessen Einnahmen auf Preisänderungen dieses Vermögenswertes.

- Zu den Vorteilen gehören der Handel mit viele verschiedene Vermögenswerte zu relativ geringeren Kosten als beim direkten Kauf des Vermögenswertes. Darüber hinaus die einfache Ausführung und die Möglichkeit, Long- oder Short-Positionen einzugehen.

- Ein Nachteil ist die Bezahlung von Spreads bei Kauf und Verkauf einer Position. Wodurch der Gewinn verkleinert und der Verlust vergrößert wird.

- Weitere Risiken sind eine schwache Regulierung der Branche. Wodurch die Gefahr von Kursmanipulation durch den Broker steigt.

Die Grundlagen verstehen

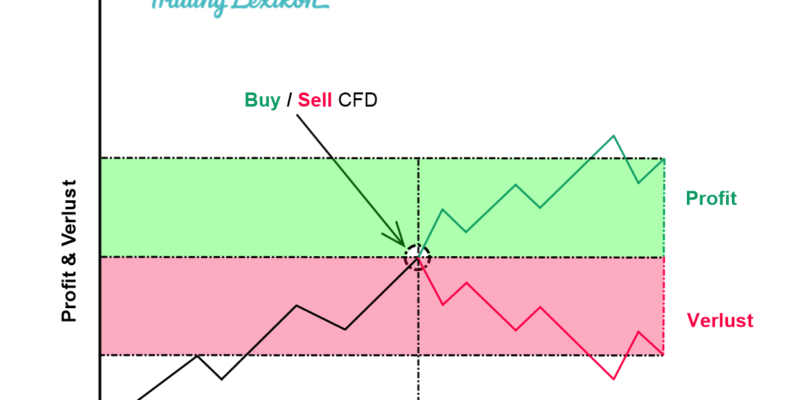

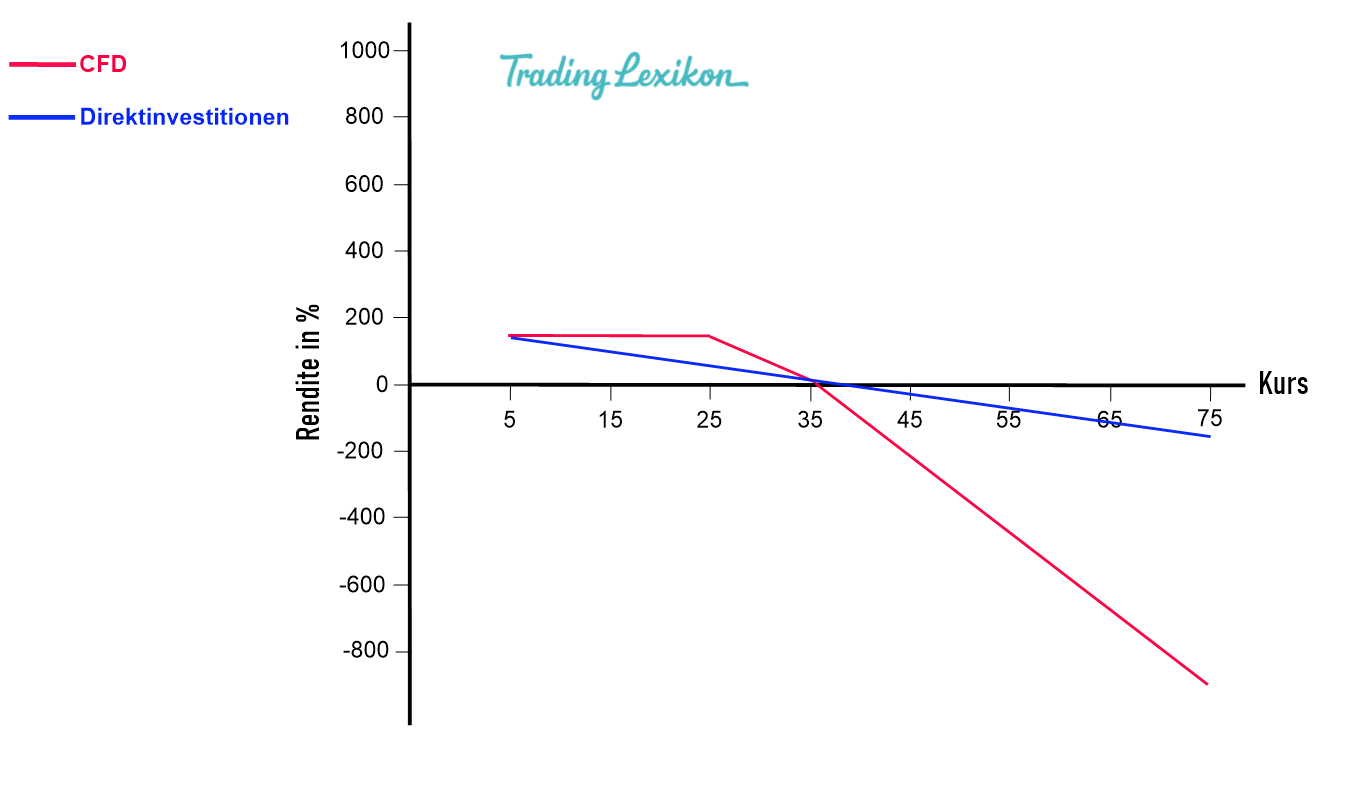

Der Handel mit CFD ermöglichen es den Tradern, mit der Preisbewegung von Wertpapieren und Derivaten zu handeln. Hierzu werden Basiswerte wie z. B. Aktien nicht gekauft, sondern, man schließt mit der Gegenpartei also der Broker einfach nur die Vereinbarung das die Kursdifferenz ausgeschüttet wird. Steigt der Kurs erhält man von der Broker Geld, fällt der Kurs schuldet man den Broker Geld. Aber auch die umgekehrte Variante ist möglich. In diesen Fall wird man Geld von dem Broker erhalten, wenn der Kurs fällt und man müsste bezahlen, wenn der Kurs steigt.

Das Handel mit CFDs bietet den Tradern alle Vorteile aber auch alle Risiken, die mit Handel von Wertpapiere verbunden sind, ohne den Wertpapier tatsächlich zu besitzen oder eine physische Lieferung des Vermögenswertes entgegennehmen zu müssen.

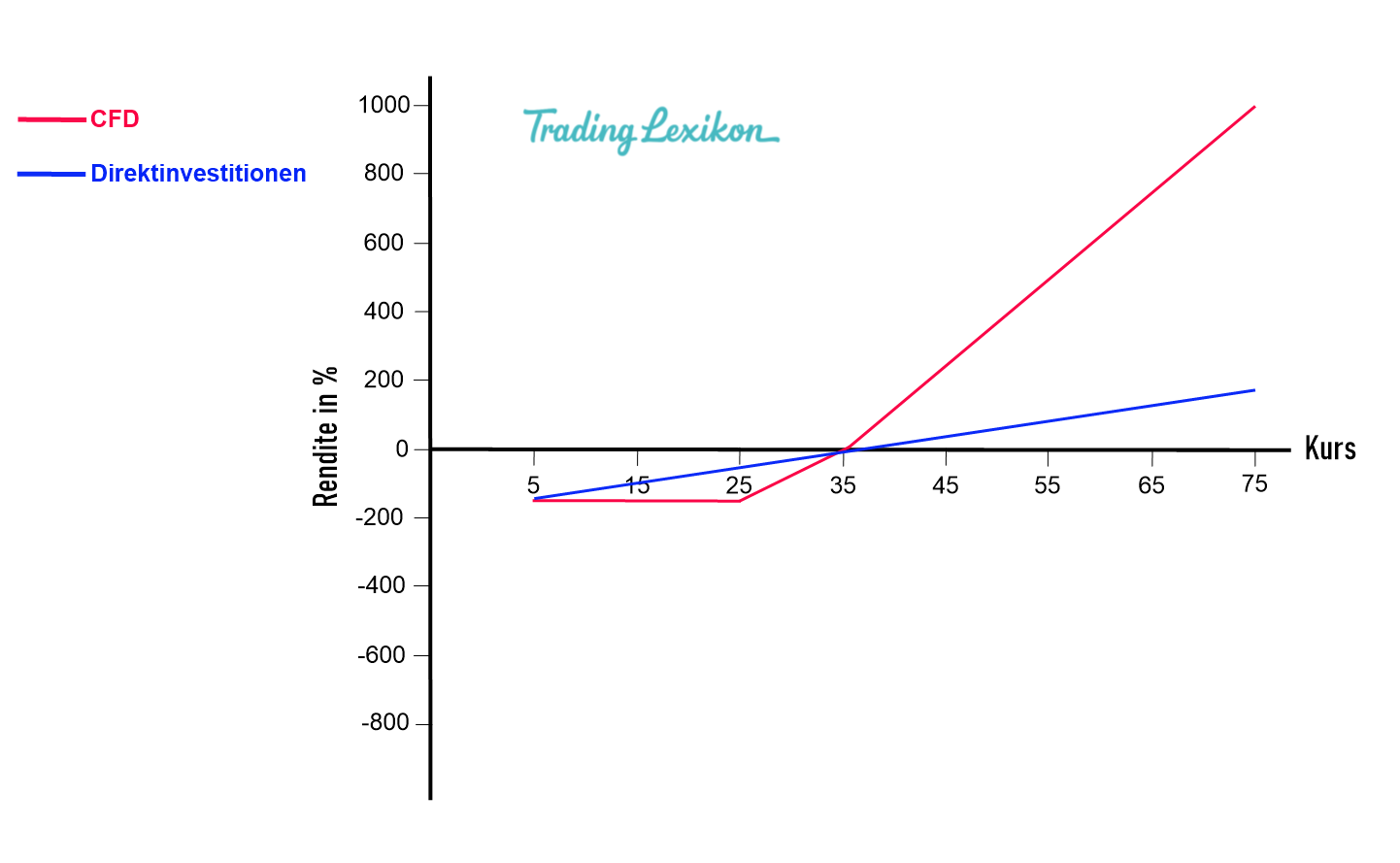

Was ein CFD zu einen Interessanten aber gleichzeitig auch zu einem hochriskanten Finanzprodukt macht ist der sogenannte Hebel. Wenn man sich dazu entscheidet CFD auf ein Basiswert zukaufen, wird man nur einen kleinen Anteil selbst bezahlen und der Rest wird dir der Broker zur Verfügung stellen. Diese zu Verfügung gestellte Geld ist Fremdkapital also Schulden. Das von einem selbst zur Verfügung gestellte Kapital ist der sogenannte Security-Margin bzw. auch Margin genannt.

Transaktionen

Differenzkontrakte basieren im Handel auf viele verschieden Basiswerte wie zum Beispiel Aktien, ETF (exchange-traded funds) sowie Rohstoff-Future wie Gold oder Öl. Futures-Kontrakte sind standardisierte Vereinbarungen oder Verträge mit der Verpflichtung, einen bestimmten Vermögenswert zu einem vorher festgelegten Preis mit einem zukünftigen Verfallsdatum zu kaufen oder zu verkaufen.

Obwohl CFDs es Anlegern ermöglichen, die Preisbewegungen von Futures zu handeln, unterscheiden sie sich erheblich von Futures. So haben CFDs im Vergleich zu Futures beispielsweise kein festes Verfallsdatum. Sie werden wie viele andere Wertpapiere mit Bid- und Ask-Preise gehandelt.

CFDs werden nicht an großen Börsen wie der New York Stock Exchange (NYSE) gehandelt. Sie werden OTC (außerbörslich), direkt über den Brokern gehandelt. Mit dem Kauf eines CFDs schließt ihr einen Vertrag mit euren Broker auf einem bestimmten Kurs ab, der Broker ist also eure gegen Partei.

Die Vorteile

Höhere Hebelwirkung

CFDs bieten eine höhere Hebelwirkung als beispielsweise den Handel mit Aktien. Die Standard-Hebel auf dem CFD-Markt unterliegt eine Regulierung in Europa. Je nach Brocker, liegt er in einem Bereich von 3% (30:1-Leverage) begrenzt und könnte bis auf 50% (2:1-Leverage) erhöht werden. Niedrigere Margenanforderungen bedeuten weniger Kapitalaufwand für den Trader und größere potenzielle Renditen. Ein höherer Leverage kann jedoch auch die Verluste vergrößern.

Globaler Marktzugang von einer Plattform aus

Viele CFD-Broker bieten Produkte auf allen wichtigen Märkten der Welt an, so dass sie rund um die Uhr zugänglich sind. Anleger können CFDs auf einer breiten Palette von über 4.000 weltweiten Märkten handeln.

Keine Leerverkaufsregeln oder Leihaktien

Bestimmte Märkte haben Regeln, die Leerverkäufe verbieten, den Trader verpflichten, das Instrument vor Leerverkäufen zu leihen, oder unterschiedliche Margin-Anforderungen für Short- und Long-Positionen haben. CFD-Instrumente können jederzeit ohne Kreditaufnahmekosten geshortet werden, weil der Trader den zugrunde liegenden Vermögenswert nicht besitzt.

Professionelle Ausführung

CFD-Broker bieten viele der gleichen Serviceleistungen wie beispielsweise traditionelle-Broker an, einschließlich Stopps, Limits. Einige Broker bieten auch garantierte Stopps an, erheben allerdings eine Gebühr für diesen Service oder holen die Kosten auf andere Weise wieder herein.

Broker verdienen Geld, wenn der Trader den Spread bezahlt, und die meisten verlangen keine Provisionen oder Gebühren irgendwelcher Art. Um zu kaufen, muss ein Trader den Briefkurs bezahlen, und um zu verkaufen/shorten, muss der Trader den Geldkurs bezahlen. Der Differenz zwischen den Brief- und Geldkurs wird Spread genannt. Dieser Spread kann je nach der Volatilität des zugrunde liegenden Vermögenswerts klein oder groß sein, und oft sind feste Spreads verfügbar.

Bessere Konditionen für Daytrader

Einige Märkte verlangen Mindestkapitalbeträge für den Tageshandel oder legen Grenzen für die Anzahl der Tagesgeschäfte fest, die auf bestimmten Konten getätigt werden können. Der CFD-Markt ist nicht an diese Beschränkungen gebunden, somit können Kontoinhaber jederzeit Tagesgeschäfte tätigen, wenn sie dies wünschen und Handelskonten können bereits schon unter $1.000 eröffnet werden.

Vielfalt der Handelsmöglichkeiten

Broker bieten derzeit eine große Vielfalt an Handelsinstrumente an. Darunter z. B. Aktien-, Index-, Währungs- und Rohstoff-CFDs. Dies ermöglicht es Trader, die an verschiedenen Finanzinstrumenten interessiert sind, CFDs als Alternative zu handeln.

Die Nachteile

CFDs bieten zwar eine attraktive Alternative zu traditionellen Märkten, stellen aber auch potenzielle Gefahren dar. So muss man jedes Mal einen Spread bei Ein- und Ausstiegen in einer Position bezahlen. Dies schließt eventuell die Möglichkeit aus, von kleinen Bewegungen zu profitieren. Der Spread verringert außerdem Gewinntrades um einen kleinen Betrag im Vergleich zu einem Wertpapier und erhöht Verluste um einen kleinen Betrag. Während also traditionelle Märkte den Trader Gebühren, Vorschriften, Provisionen und höheren Kapitalanforderungen belasten, schmälern CFDs die Gewinne der Trader durch Spread-Kosten.

Schwache Regulierung der Industrie

Beachte, dass die CFD-Branche nicht stark reguliert ist und dass die Glaubwürdigkeit der Broker eher auf dem Ruf, der Langlebigkeit und der finanziellen Lage beruht. Es gibt ausgezeichnete CFD-Broker, aber es ist wichtig, den Hintergrund eines Brokers zu untersuchen, bevor man ein Konto eröffnet.

Risiken

Der CFD-Handel ist schnelllebig und erfordert eine genaue Überwachung. Es gibt Liquiditätsrisiken und Margen, die du aufrechterhalten musst. Wenn du Wertverluste nicht abdecken kannst, kann dein Broker deine Position schließen, und du musst den Verlust ausgleichen egal was anschließend mit dem Basiswert geschieht.

Mit dem Hebel hast du zwar eine große Potenzial zu gewinnen, aber auch größeres Potenzial alles zu verlieren. Obwohl du mit den Stopp-Loss-Limits dein Risiko verringern kannst, ist dies keinen Garantier für einen Totalverlust. Ausführungsrisiken können auch aufgrund von Handelsverzögerungen auftreten.

Pro

- Es ermöglicht den Anlegern, die Preisbewegung von Vermögenswerten einschließlich ETFs, Aktienindizes und Rohstoff-Futures zu handeln.

- Es bietet Anlegern alle Vorteile und Risiken des Besitzes eines Wertpapiers, ohne es tatsächlich zu besitzen.

- Es nutzt eine Hebelwirkung, die es Anlegern ermöglicht, mit nur einen kleinen Prozentsatz des Handelsbetrags zu traden.

- Es ermöglicht es Anlegern, leicht eine Long- oder Short-Position einzugehen.

Kontra

- Obwohl Leverage Gewinne mit CFDs verstärken kann, kann der Leverage auch Verluste vergrößern.

- Märkte mit geringeren Volatilität erfordern einen größeren Spread.

- Die CFD-Branche ist nicht stark reguliert somit z. B. der Handel in den USA nicht erlaubt. Trader sind auf die Glaubwürdigkeit und den Ruf der Broker angewiesen.

- Durch einen großen Verlustposition, kann der Trader von sein Broker einen Margin-Call erhalten, der die Hinterlegung zusätzlicher Mittel erfordert.

Beispiel

Angenommen ein Anleger möchte einen CFD auf den SPDR S&P 500 (SPY) kaufen, bei dem es sich um einen börsengehandelten Fonds handelt, der den S&P 500-Index nachbildet. Der Broker verlangt für den Handel eine Margin von 5%.

Der Anleger kauft 100 CFDs des SPY zu je $250 für insgesamt $25.000, von denen zunächst nur 5% oder $1.250 an den Broker gezahlt werden.

Zwei Monate später wird der SPY zu 300 $ pro Aktie gehandelt, und der Trader verlässt die Position mit einem Gewinn von 50 $ pro Aktie oder 5.000 $ insgesamt.

Der CFD wird in bar abgerechnet; die Anfangsposition von $25.000 und die Schlussposition von $30.000 ($300 * 100 Aktien) werden saldiert, und der Gewinn von $5.000 wird dem Konto des Traders gutgeschrieben.

Das Fazit

Zu den Vorteilen des CFD-Handels gehören geringere Margin-Anforderungen, einfacher Zugang zu den globalen Märkten, keine Leerverkäufe oder Daytrading-Regeln und geringe oder keine Gebühren. Eine hohe Hebelwirkung vergrößert jedoch Verluste, wenn sie auftreten, und die Zahlung eines Spreads für den Ein- und Ausstieg aus Positionen kann kostspielig sein, wenn keine großen Kursbewegungen auftreten. In der Tat hat die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) zum Schutz von Kleinanlegern Beschränkungen für CFDs erlassen.

Weitere ausführliche Erklärungen zu allen Begrifflichkeiten der Finanzwelt findest du HIER in unserem Lexikon, auch Wikipedia hat weitere spannende Informationen zum Thema.