Inhaltsverzeichnis

Was ist ein Leerverkauf?

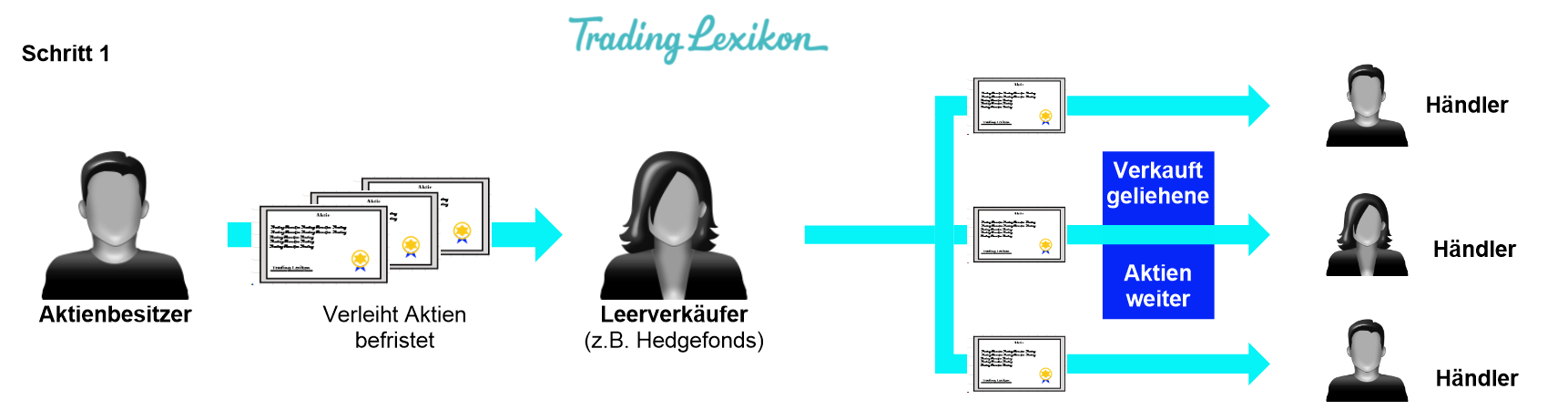

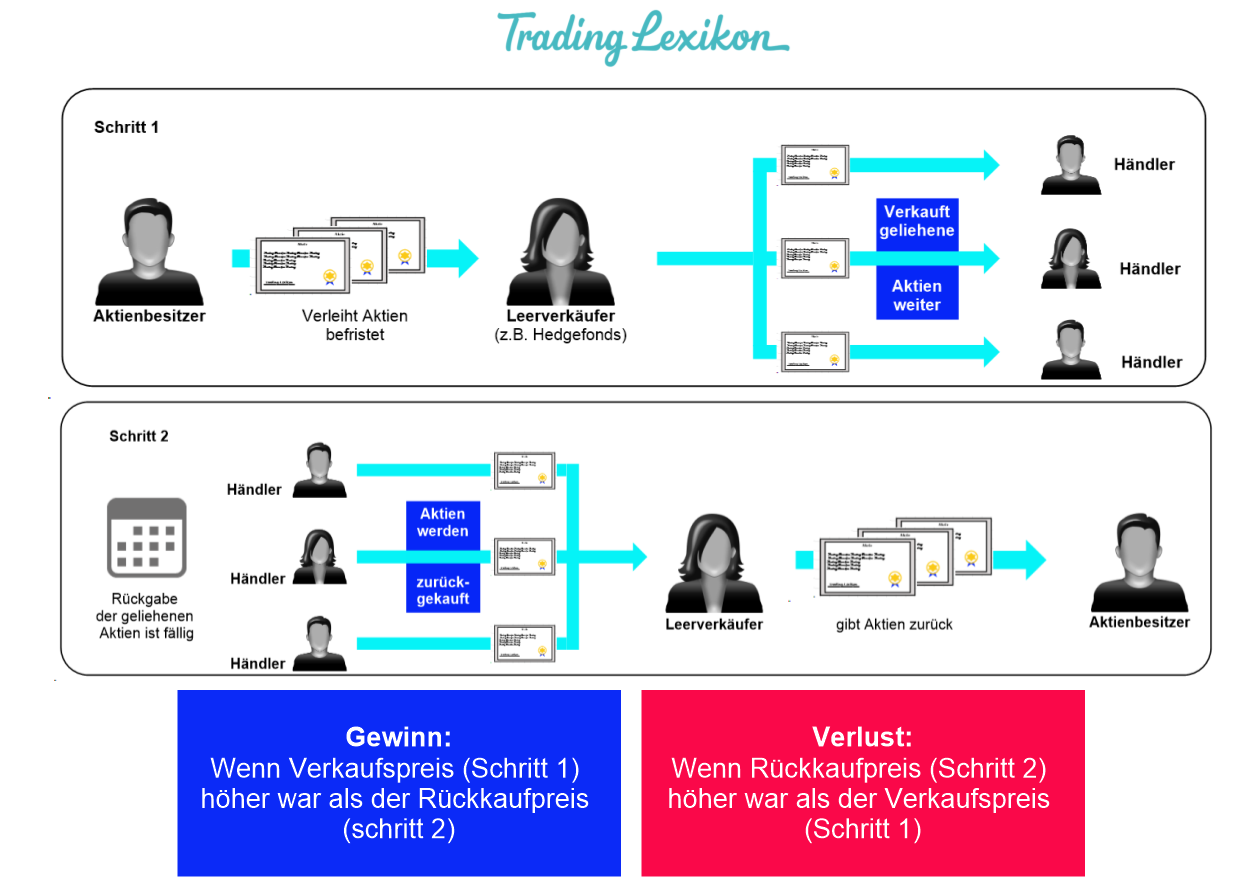

Ein Leerverkauf (Short Selling) ist der Verkauf eines Vermögenswerts oder einer Aktie, wobei der Verkäufer diese selbst nicht besitzt. Im Allgemeinen handelt es sich dabei um eine Transaktion, bei der ein Anleger geliehene Wertpapiere in Erwartung eines Preisverfalls verkauft; der Verkäufer ist dann verpflichtet, eine gleiche Anzahl von Aktien zu einem bestimmten Zeitpunkt in der Zukunft zurückzuerstatten. Im Gegensatz dazu besitzt ein Verkäufer das Wertpapier oder die Aktie bei einer Long-Position.

- Ein Leerverkauf ist der Verkauf einer Aktie, von der ein Anleger annimmt, dass sie in Zukunft an Wert verlieren wird. Um einen Leerverkauf durchzuführen, leiht sich ein Trader Aktien auf Margin für eine bestimmte Zeit und verkauft sie, wenn entweder der gewünschte Preis erreicht wird oder die Zeitspanne abläuft.

- Short Selling gelten als riskante Handelsstrategie, da sie Gewinne begrenzen, während sie Verluste noch größer machen. Sie sind außerdem mit regulatorischen Risiken verbunden.

- Damit die Short Selling Strategie funktioniert, ist ein nahezu perfektes Timing erforderlich.

Leerverkäufen verstehen

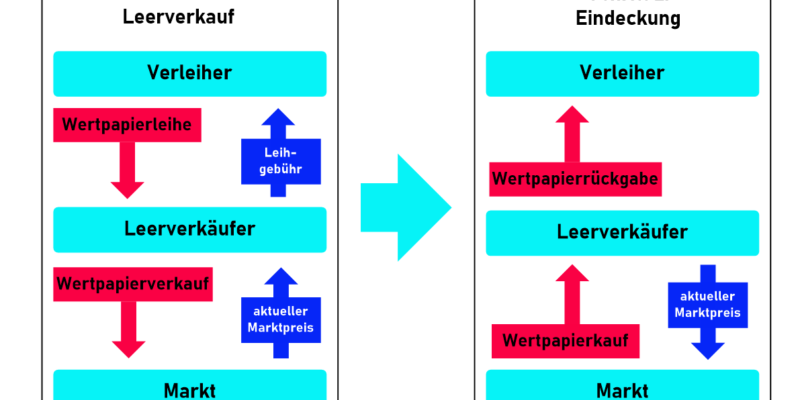

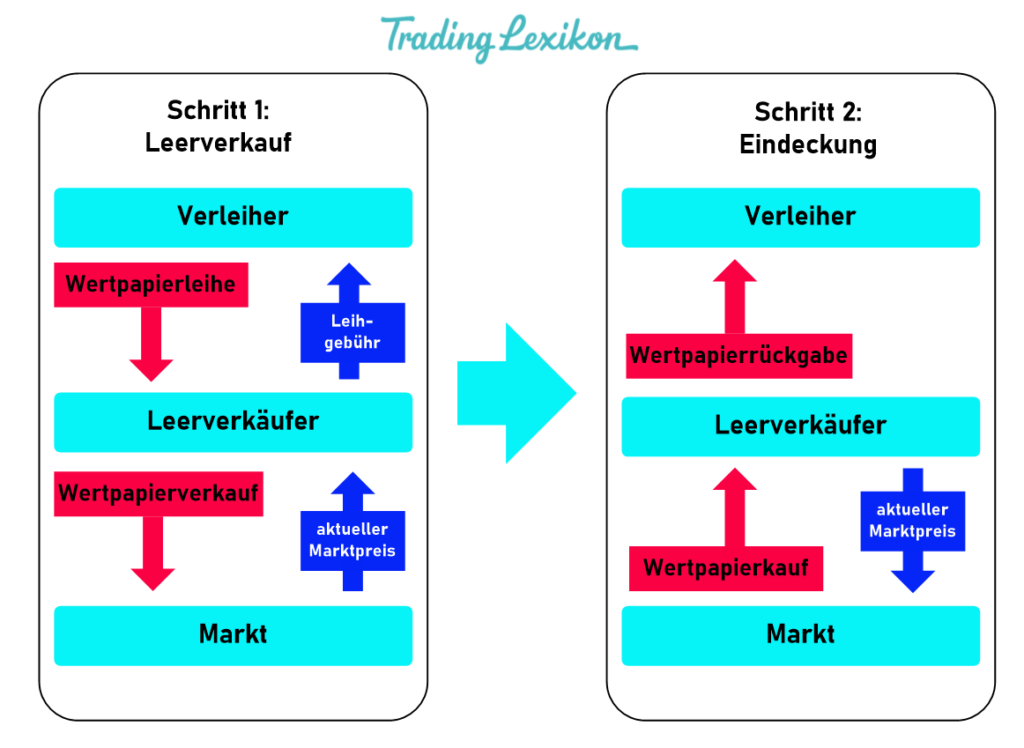

Ein Leerverkauf ist eine Transaktion, bei der der Verkäufer die zu verkaufende Aktie nicht besitzt, sondern sie sich von dem Broker-Dealer leiht, über den er den Verkaufsauftrag erteilt. Der Verkäufer hat dann die Verpflichtung, die Aktie irgendwann in der Zukunft zurückzukaufen. Leerverkäufen sind Margin-Transaktionen, und die Anforderungen an die Eigenkapitalausstattung sind strenger als bei Käufen.

Broker leihen sich die Aktien für Leerverkaufstransaktionen von Depotbanken und Fondsmanagementgesellschaften, die sie als Einnahmequelle verleihen. Zu den Instituten, die Aktien für Short Selling verleihen, gehören JPMorgan Chase & Co. und Merrill Lynch Wealth Management.

Der Hauptvorteil eines Leerverkaufs besteht darin, dass Trader von einem Preisverfall profitieren können. Shortseller zielen darauf ab, Aktien zu verkaufen, während der Preis hoch ist, und sie dann später zu kaufen, nachdem der Preis gefallen ist. Leerverkäufe werden in der Regel von Anlegern durchgeführt, die glauben, dass der Kurs der verkauften Aktie kurzfristig (z. B. in einigen Monaten) fallen wird.

Es ist wichtig zu verstehen, dass Leerverkäufe als riskant gelten, denn wenn der Aktienkurs steigt, anstatt zu fallen, gibt es theoretisch keine Begrenzung für den möglichen Verlust des Anlegers. Aus diesem Grund verwenden die meisten erfahrenen Shortseller eine Stop-Loss-Order, so dass der Leerverkauf automatisch mit einem geringen Verlust gedeckt wird, wenn der Aktienkurs zu steigen beginnt. Achten jedoch darauf, dass der Stop-Loss einen Marktauftrag ohne garantierten Preis auslöst. Dies kann eine riskante Strategie für volatile oder illiquide Aktien sein.

Shortseller können die geliehenen Aktien kaufen und sie jederzeit an den Broker zurückgeben, bevor sie fällig werden. Die Rückgabe der Aktien schützt den Shortseller vor weiteren Kurssteigerungen oder -rückgängen der Aktie.

Margin-Anforderungen

Leerverkäufe ermöglichen fremdfinanzierte Gewinne, da diese Geschäfte immer auf Margin platziert werden, was bedeutet, dass nicht der gesamte Betrag des Geschäfts bezahlt werden muss. Daher kann der gesamte Gewinn, der durch einen Leerverkauf realisiert wird, viel größer sein, als es das verfügbare Eigenkapital auf dem Konto eines Anlegers sonst erlauben würde.

Die Anforderungen der Margin-Regel für Short Selling schreiben vor, dass 150% des Wertes der leerverkauften Aktien zunächst auf dem Konto gehalten werden müssen. Wenn also der Wert der leerverkauften Aktien $25.000 beträgt, würde die anfängliche Margin-Anforderung $37.500 betragen. Dadurch wird verhindert, dass die Erlöse aus dem Verkauf zum Kauf anderer Aktien verwendet werden, bevor die geliehenen Aktien zurückgegeben werden. Da dies jedoch die $25.000 aus dem Leerverkauf einschließt, muss der Anleger nur 50 % oder $12.500 aufbringen.

Risiken

Leerverkäufe haben viele Risiken, die sie für einen unerfahrenen Anleger ungeeignet machen. Zunächst einmal sind die maximalen Gewinne begrenzt, während der Anleger potenziell unbegrenzten Verlusten ausgesetzt ist. Eine Aktie kann nur auf Null fallen, was für einen Long-Investor einen Verlust von 100 % bedeutet, aber es gibt keine Grenze dafür, wie hoch eine Aktie theoretisch steigen kann. Ein Shortseller, der seine Position nicht mit einem stop-loss Rückkaufauftrag gedeckt hat, kann enorme Verluste erleiden, wenn der Aktienkurs höher läuft.

Stellen wir uns zum Beispiel ein Unternehmen vor, das in einen Skandal verwickelt wird, während seine Aktie bei $70 pro Stück gehandelt wird. Ein Investor sieht eine Gelegenheit, einen schnellen Gewinn zu machen und verkauft die Aktie zu $65. Doch dann gelingt es dem Unternehmen, sich schnell von den Anschuldigungen zu entlasten, indem es handfeste Beweise für das Gegenteil vorlegt. Der Aktienkurs steigt schnell auf $80 pro Aktie, so dass der Anleger vorerst einen Verlust von $15 pro Aktie macht. Wenn die Aktie weiter steigt, steigen auch die Verluste des Anlegers.

Short Selling sind auch mit erheblichen Kosten verbunden. Dazu gehören die Kosten für das Ausleihen des zu verkaufenden Wertpapiers, die Zinsen für das Margin-Konto, auf dem es gehalten wird, und die Handelskommissionen.

Ein weiteres großes Hindernis, das Shortseller überwinden müssen, ist, dass sich die Märkte historisch gesehen im Laufe der Zeit in einem Aufwärtstrend bewegt haben, was dem Profitieren von breiten Marktrückgängen langfristig entgegenwirkt. Darüber hinaus baut die Gesamteffizienz der Märkte oft den Effekt jeder Art von schlechten Nachrichten über ein Unternehmen in den aktuellen Kurs ein. Wenn zum Beispiel erwartet wird, dass ein Unternehmen einen schlechten Gewinnbericht vorlegen wird, wird der Kurs in den meisten Fällen bereits gefallen sein, wenn die Gewinne bekannt gegeben werden. Um einen Gewinn zu erzielen, müssen die meisten Shortseller daher in der Lage sein, einen Kursrückgang einer Aktie vorherzusehen, bevor der Markt die Ursache des Kursrückgangs analysiert.

Shortseller müssen auch das Risiko von Short Squeezes und Buy-ins berücksichtigen. Ein Short Squeeze tritt auf, wenn eine stark geshortete Aktie stark ansteigt, wodurch mehr Shortseller aus ihren Positionen “ ausgequetscht“ werden und der Kurs der Aktie weiter steigt. Buy-ins treten auf, wenn ein Broker Short-Positionen in einer schwer zu leihenden Aktie schließt, deren Leihgeber sie zurückhaben wollen.

Schließlich entstehen regulatorische Risiken durch Verbote von Leerverkäufen in einem bestimmten Sektor oder auf dem breiten Markt, um Panik und Verkaufsdruck zu vermeiden.

Ein nahezu perfektes Timing ist erforderlich, damit Leerverkäufe funktionieren, im Gegensatz zur Buy-and-Hold-Methode, die einer Investition Zeit gibt, sich selbst zu entwickeln. Nur disziplinierte Trader sollten Leerverkäufe tätigen, da es Disziplin erfordert, eine verlustbringende Leerverkaufsposition zu reduzieren, anstatt sie zu vergrößern und zu hoffen, dass sie sich auszahlt.

Viele erfolgreiche Shortseller profitieren, indem sie Unternehmen finden, die vom Markt grundlegend missverstanden werden (z.B. Enron und WireCard). Zum Beispiel kann ein Unternehmen, das seine aktuelle Finanzlage nicht offenlegt, ein ideales Ziel für einen Shortseller sein. Obwohl Leerverkäufe unter den richtigen Umständen profitabel sein können, sollten sie von erfahrenen Anlegern, die ihre Hausaufgaben über das Unternehmen, das sie leerverkaufen wollen, gemacht haben, vorsichtig angegangen werden. Sowohl die fundamentale als auch die technische Analyse können nützliche Werkzeuge sein, um festzustellen, wann ein Leerverkauf angebracht ist.

Da sie dem Aktienkurs eines Unternehmens schaden können, haben Leerverkäufe viele Kritiker, die vor allem aus Unternehmen bestehen, die leerverkauft wurden. Eine Forschungsarbeit von Owen Lamont, damals Professor in Yale, aus dem Jahr 2004 ergab, dass Unternehmen, die einen taktischen Krieg gegen Trader führten, die ihre Aktien aussortierten, im folgenden Jahr einen Renditerückgang von 2 Prozent pro Monat erlitten.

Der legendäre Investor Warren Buffett begrüßt Shortseller. „Je mehr Shortseller, desto besser, denn sie müssen die Aktie später kaufen“, soll er gesagt haben. Seiner Meinung nach sind Shortseller notwendige Korrektive, die Fehlentwicklungen oder problematische Unternehmen im Markt „erschnüffeln“.

Alternative Bedeutung

In der Immobilienbranche ist ein Leerverkauf der Verkauf einer Immobilie, bei dem der Nettoerlös geringer ist als die geschuldete Hypothek oder der Gesamtbetrag der Pfandschulden, die die Immobilie sichern. Bei einem Leerverkauf wird der Verkauf durchgeführt, wenn der Hypotheken- oder Pfandrechtsinhaber einen geringeren Betrag als den geschuldeten akzeptiert und wenn der Verkauf zu marktüblichen Bedingungen erfolgt. Obwohl es nicht die günstigste Transaktion für Käufer und Kreditgeber ist, wird sie einer Zwangsversteigerung vorgezogen.

Beispiel

Nehmen wir an, ein Investor leiht sich 1.000 Aktien zu je $25, also $25.000. Nehmen wir an, die Aktien fallen auf $20 und der Investor schließt die Position. Um die Position zu schließen, muss der Anleger 1.000 Aktien zu je $20 kaufen, also $20.000. Der Anleger kassiert die Differenz zwischen dem Betrag, den er aus dem Leerverkauf erhält, und dem Betrag, den er zum Schließen der Position gezahlt hat, also $5.000.

Weitere ausführliche Erklärungen zu allen Begrifflichkeiten der Finanzwelt findest du HIER in unserem Lexikon, auch Wikipedia hat weitere spannende Informationen zum Thema.