Inhaltsverzeichnis

Was ist ein inverse-ETF?

Ein inverse-ETF ist ein börsengehandelter Fonds (ETF), der durch den Einsatz verschiedener Derivate konstruiert wird, um von einem Rückgang des Wertes einer zugrunde liegenden Benchmark zu profitieren. Die Investition in inverse ETFs ähnelt dem Halten verschiedener Short-Positionen, bei denen Wertpapiere geliehen und verkauft werden, in der Hoffnung, sie zu einem niedrigeren Preis zurückkaufen zu können.

Ein inverse-ETF wird auch als „Short ETF“ oder „Bear ETF“ bezeichnet.

- Ein inverse-ETF ist ein börsengehandelter Fonds (ETF), der durch den Einsatz verschiedener Derivate konstruiert wird, um von einem Rückgang des Wertes einer zugrunde liegenden Benchmark zu profitieren.

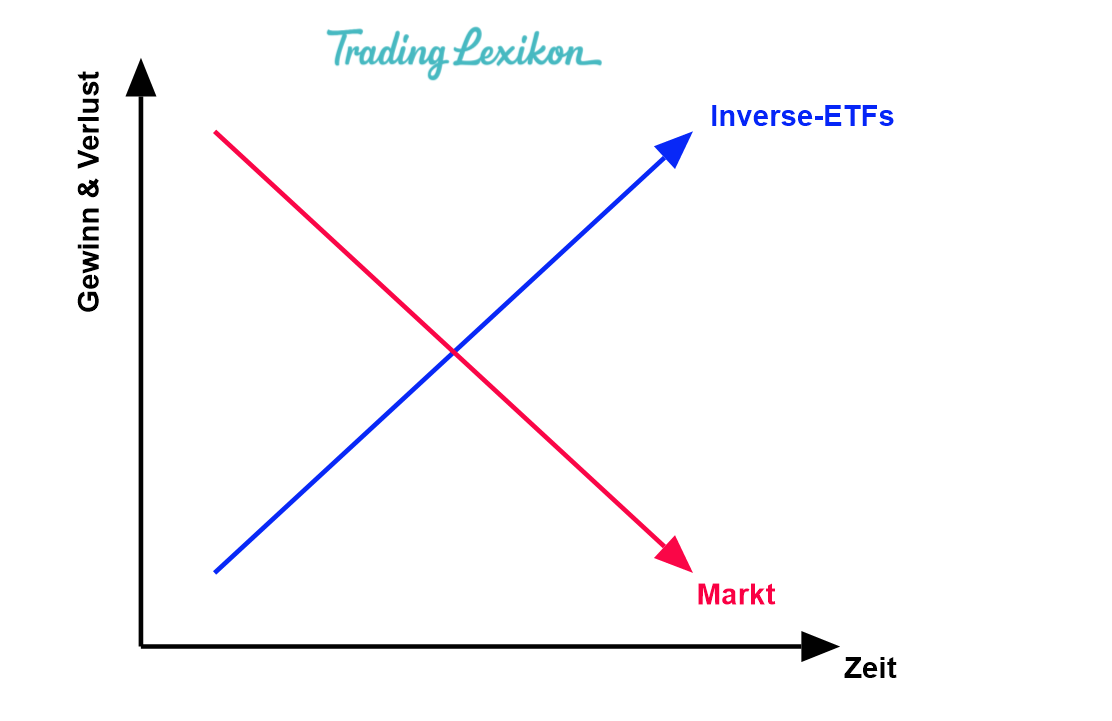

- Inverse-ETFs ermöglichen es Anlegern, Geld zu verdienen, wenn der Markt oder der zugrunde liegende Index sinkt, ohne jedoch etwas leerverkaufen zu müssen.

- In der Regel fallen beim handeln mit Inverse-ETFs höhere Gebühren an als bei konventionellen ETFs.

Inverse-ETFs verstehen

Viele Inverse-ETFs nutzen Futures-Kontrakte, um Rendite zu erzielen. Ein Futures-Kontrakt ist ein Vertrag zum Kauf oder Verkauf eines Vermögenswerts oder Wertpapiers zu einem festgelegten Zeitpunkt und Preis. Futures ermöglichen es Anlegern, eine Wette auf die Richtung eines Wertpapierkurses abzuschließen.

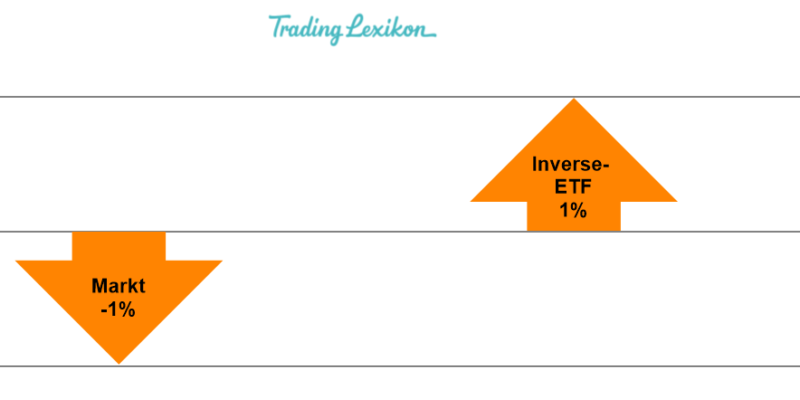

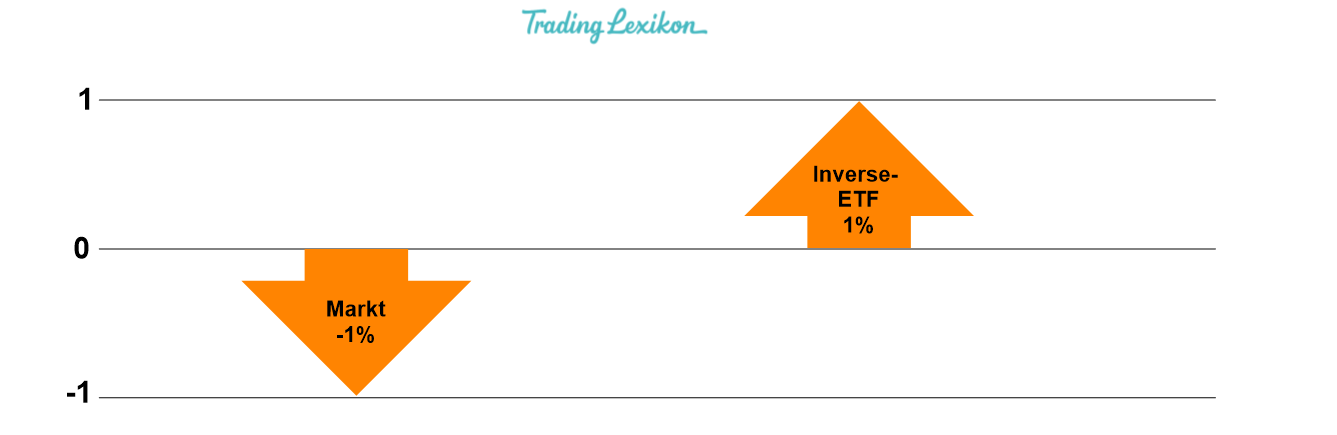

Inverse-ETFs verwenden Derivate wie Futures-Kontrakte und ermöglichen es Anlegern, eine Wette darauf abzuschließen, dass der Markt fallen wird. Wenn der Markt fällt, steigt der inverse ETF um etwa den gleichen Prozentsatz abzüglich der Gebühren und Provisionen des Brokers.

Inverse ETFs sind keine langfristigen Anlagen, da die Derivatkontrakte täglich vom Händler gekauft und verkauft werden. Daher kann nicht garantiert werden, dass der inverse ETF die langfristige Performance des Index oder der Aktien, die er abbildet, erreicht. Der häufige Handel erhöht oft die Fondskosten und einige inverse ETFs können Kostenquoten von 1 % oder mehr aufweisen.

Inverse ETFs vs. Short Selling (Leerverkäufe)

Ein Vorteil von inversen ETFs ist, dass der Anleger kein Margin-Konto führen muss, wie es bei Anlegern, die Short-Positionen eingehen wollen, der Fall wäre. Ein Margin-Konto ist ein Konto, bei dem ein Broker dem Anleger Geld für den Handel leiht. Margin wird beim Leerverkauf einer fortgeschrittenen Handelsaktivität verwendet .

Investoren, die Short-Positionen eingehen, leihen sich die Wertpapiere, damit sie sie an andere Trader verkaufen können. Das Ziel ist es, den Vermögenswert zu einem niedrigeren Preis zurückzukaufen und den Handel rückgängig zu machen, indem die Aktien an den Margin-Geber zurückgegeben werden. Es besteht jedoch das Risiko, dass der Wert des Wertpapiers steigt, anstatt zu fallen, und der Anleger die Wertpapiere zu einem höheren Preis als dem ursprünglichen Margin-Verkaufspreis zurückkaufen muss.

Zusätzlich zu einem Margin-Konto ist bei Leerverkäufen eine Leihgebühr an einen Broker für das Ausleihen der für den Leerverkauf erforderlichen Aktien nötig. Bei Aktien mit hohem Leerverkaufsinteresse kann es schwierig sein, Anteile für Leerverkäufe zu finden, was die Kosten für Leerverkäufe in die Höhe treibt. In vielen Fällen können die Kosten für das Ausleihen von Aktien zum Leerverkauf mehr als 3 % des geliehenen Betrags betragen. Man sieht also, warum unerfahrene Trader schnell überfordert sein können.

Pro |

Kontra |

|

Inverse ETFs ermöglichen es Anlegern, Geld zu verdienen, wenn der Markt oder der zugrunde liegende Index fällt.

|

Inverse ETFs können schnell zu Verlusten führen, wenn Anleger falsch in den Markt positioniert sind.

|

| Inverse ETFs können Anlegern helfen, ihr Anlageportfolio abzusichern.

|

Inverse ETFs, die länger als einen Tag gehalten werden, können zu höheren Verlusten führen.

|

| Es gibt mehrere inverse ETFs für viele der wichtigsten Marktindizes.

|

Bei inversen ETFs fallen höhere Gebühren an als bei konventionellen ETFs.

|

Arten von inversen-ETFs

Es gibt verschiedene inverse ETFs, die eingesetzt werden können, um von Rückgängen breiter Marktindizes zu profitieren, wie z.B. dem Russell 2000 oder dem Nasdaq 100. Außerdem gibt es inverse ETFs, die sich auf bestimmte Sektoren konzentrieren, wie z. B. Finanzwerte, Energie oder Basiskonsumgüter.

Einige Anleger nutzen inverse ETFs, um von Marktrückgängen zu profitieren, während andere sie zur Absicherung ihres Portfolios gegen fallende Kurse verwenden. Zum Beispiel können Anleger, die einen ETF auf den S&P 500 besitzen, Rückgänge des S&P absichern, indem sie einen inversen ETF auf den S&P besitzen. Allerdings birgt die Absicherung auch Risiken. Wenn der S&P steigt, müssten Anleger ihre inversen ETFs verkaufen, da sie dann Verluste erleiden, die etwaige Gewinne in ihrer ursprünglichen S&P-Anlage zunichtemachen.

Inverse-ETFs sind kurzfristige Handelsinstrumente, die perfekt getimt sein müssen, damit Anleger Geld verdienen können. Es besteht ein erhebliches Verlustrisiko, wenn Anleger zu viel Geld in inverse ETFs investieren und ihre Ein- und Ausstiege schlecht timen.

Gehebelte inverse-ETFs

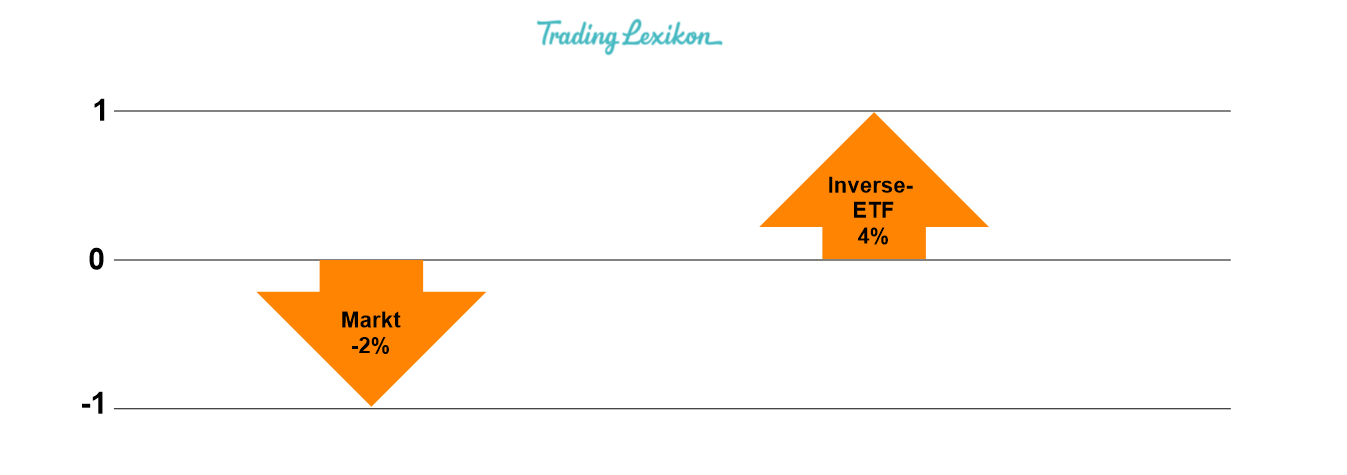

Ein gehebelter ETF ist ein Fonds, der Derivate und Schulden verwendet, um die Renditen eines zugrunde liegenden Index zu vergrößern. Normalerweise steigt oder fällt der Kurs eines ETFs im Vergleich zu dem Index, den er abbildet, auf einer 1:1-Basis. Ein gehebelter ETF ist darauf ausgelegt, die Renditen im Vergleich zum Index auf 2:1 oder 3:1 zu erhöhen.

Gehebelte inverse ETFs verwenden das gleiche Konzept wie andere gehebelte Finanzinstrumente und zielen darauf ab, eine größere Rendite zu liefern, wenn der Markt fällt. Wenn zum Beispiel der S&P um 2 % gefallen ist, wird ein doppelt gehebelter inverser ETF dem Anleger eine Rendite von 4 % abzüglich die Handelskosten einbringen.