Inhaltsverzeichnis

Was ist Fundamentalanalyse?

Die Fundamentalanalyse (FA) ist eine Methode zur Messung des inneren Wertes eines Wertpapiers durch Untersuchung der damit verbundenen wirtschaftlichen und finanziellen Faktoren. Fundamentalanalysten untersuchen alles, was den Wert eines Wertpapiers beeinflussen kann, von makroökonomischen Faktoren wie dem Zustand der Wirtschaft und den Bedingungen der Branche bis hin zu mikroökonomischen Faktoren wie der Effektivität des Managements des Unternehmens.

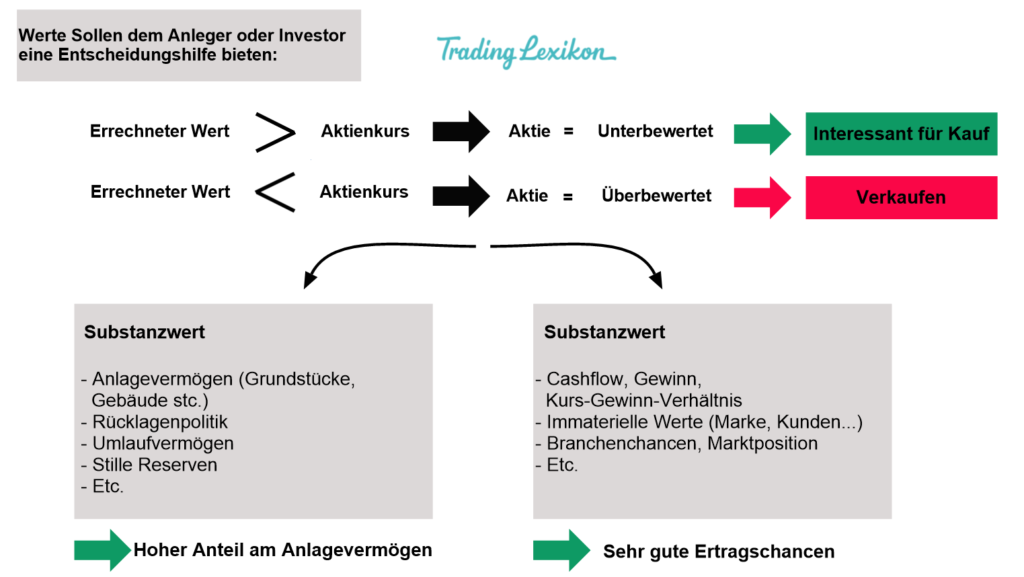

Das Endziel ist es, eine Zahl zu ermitteln, die ein Investor mit dem aktuellen Preis eines Wertpapiers vergleichen kann, um zu sehen, ob das Wertpapier unter- oder überbewertet ist.

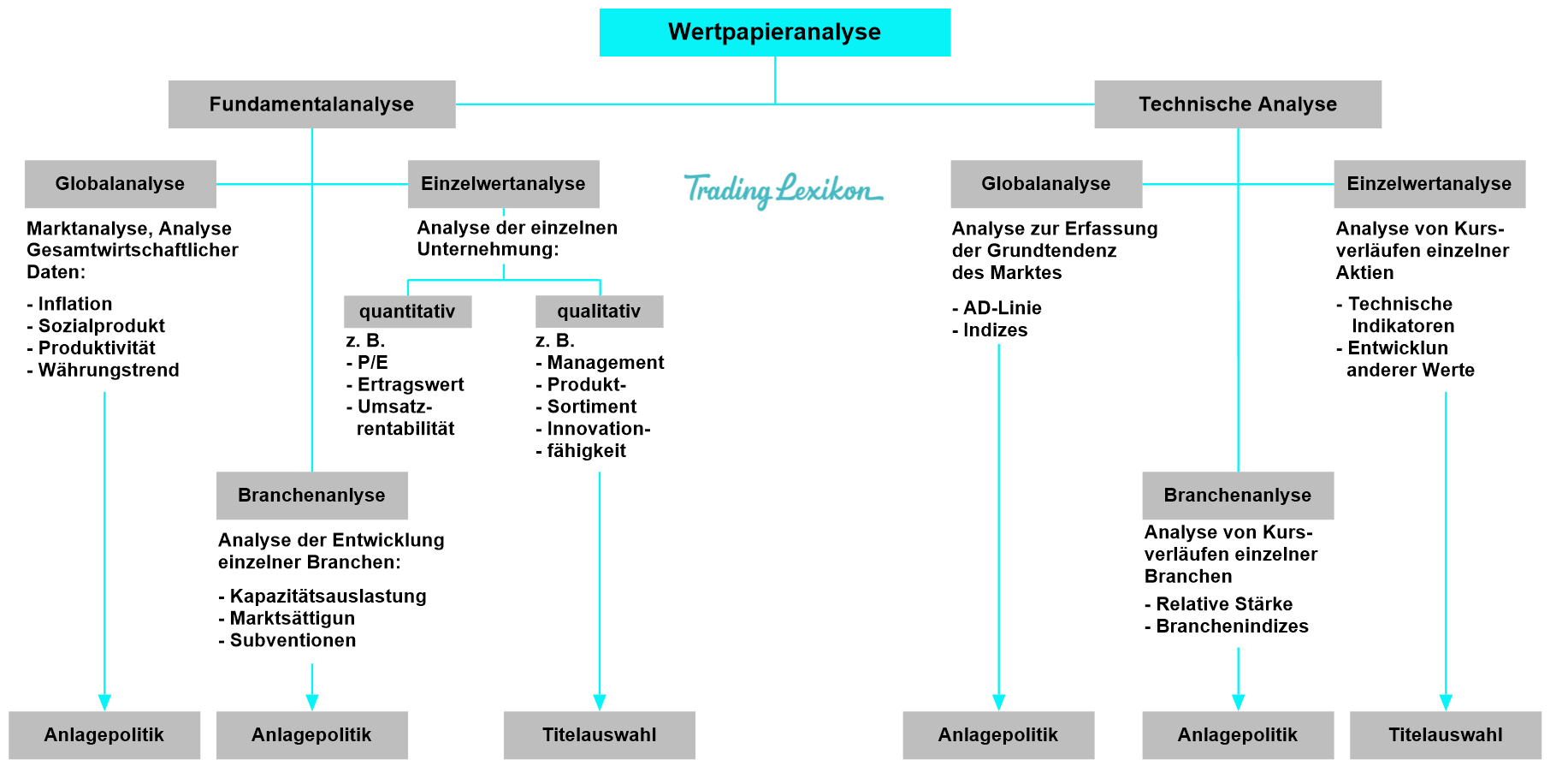

Diese Methode der Aktienanalyse gilt als Gegenpol zur technischen Analyse, die die Richtung der Kurse durch eine Analyse historischer Marktdaten wie Preis und Volumen vorhersagt.

- Die Fundamentalanalyse ist eine Methode zur Bestimmung des realen oder „fairen Marktwerts“ einer Aktie.

- Fundamentalanalysten suchen nach Aktien, die derzeit zu Preisen gehandelt werden, die über oder unter ihrem realen Wert liegen.

- Ist der faire Marktwert höher als der Marktpreis, gilt die Aktie als unterbewertet und es wird eine Kaufempfehlung ausgesprochen.

- Im Gegensatz dazu ignorieren die technischen Analysten die Fundamentaldaten zugunsten der Untersuchung der historischen Kursentwicklung der Aktie.

Fundamentalanalyse verstehen

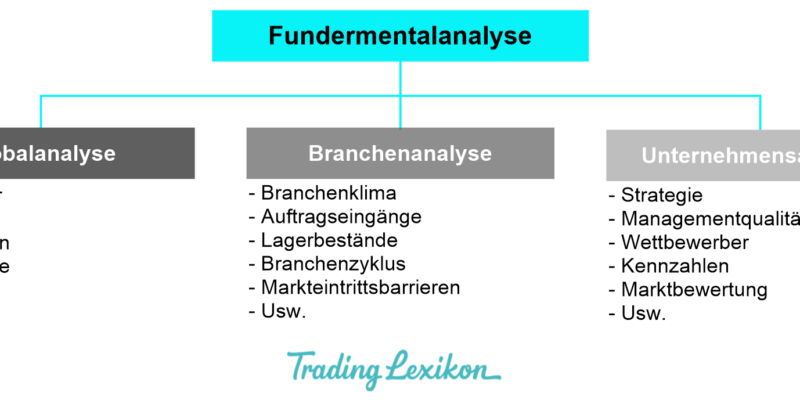

Jede Aktienanalyse versucht zu bestimmen, ob ein Wertpapier innerhalb des breiteren Marktes korrekt bewertet ist. Die Fundamentalanalyse wird in der Regel aus einer Makro- bis Mikro-Perspektive durchgeführt, um Wertpapiere zu identifizieren, die vom Markt nicht korrekt bewertet werden.

Analysten untersuchen in der Regel der Reihe nach den Gesamtzustand der Wirtschaft und dann die Stärke der spezifischen Branche, bevor sie sich auf die Leistung einzelner Unternehmen konzentrieren, um einen fairen Marktwert für die Aktie zu ermitteln.

Die Fundamentalanalyse verwendet öffentliche Daten, um den Wert einer Aktie oder eines anderen Wertpapiers zu bewerten. Zum Beispiel kann ein Investor eine fundamentale Analyse des Wertes einer Anleihe durchführen, indem er wirtschaftliche Faktoren wie Zinssätze und den allgemeinen Zustand der Wirtschaft betrachtet und dann

Informationen über den Emittenten der Anleihe studiert, wie z.B. mögliche Änderungen in der Kreditwürdigkeit.

Bei Aktien verwendet die Fundamentalanalyse Umsätze, Gewinne, zukünftiges Wachstum, Eigenkapitalrendite

Gewinnspannen und andere Daten, um den zugrundeliegenden Wert eines Unternehmens und sein Potenzial für zukünftiges Wachstum zu bestimmen. Alle diese Daten sind in den Jahresabschlüssen eines Unternehmens verfügbar (mehr dazu weiter unten).

Wichtig: Die Fundamentalanalyse wird am häufigsten für Aktien verwendet, aber sie ist für die Bewertung jedes Wertpapiers nützlich, von einer Anleihe bis zu einem Derivat. Wenn man die Grundlagen betrachtet, von der breiteren Wirtschaft bis hin zu den Details des Unternehmens, macht man eine Fundamentalanalyse.

Investieren und Fundamentalanalyse

Ein Analyst arbeitet daran, ein Modell zur Bestimmung des geschätzten Wertes des Aktienkurses eines Unternehmens auf der Grundlage öffentlich verfügbarer Daten zu erstellen. Dieser Wert ist nur eine Schätzung, die fundierte Meinung des Analysten, was der Aktienkurs des Unternehmens im Vergleich zum aktuell gehandelten Marktpreis wert sein sollte. Einige Analysten bezeichnen ihren geschätzten Preis als den inneren Wert des Unternehmens.

Wenn ein Analyst errechnet, dass der Wert der Aktie deutlich höher sein sollte als der aktuelle Marktpreis, kann er eine Kauf- oder Übergewichtung für die Aktie veröffentlichen. Dies dient als Empfehlung für Investoren, die diesem Analysten folgen. Berechnet der Analyst einen niedrigeren inneren Wert als den aktuellen Marktpreis, gilt die Aktie als überbewertet und es wird eine Verkaufs- oder Untergewichtung-Empfehlung ausgesprochen.

Anleger, die diesen Empfehlungen folgen, werden erwarten, dass sie Aktien mit günstigen Empfehlungen kaufen können, da solche Aktien eine höhere Wahrscheinlichkeit haben sollten, im Laufe der Zeit zu steigen. Ebenso wird erwartet, dass Aktien mit ungünstigen Bewertungen eine höhere Wahrscheinlichkeit haben, im Kurs zu fallen. Solche Aktien sind Kandidaten, die aus bestehenden Portfolios entfernt oder als „Short“-Positionen hinzugefügt werden können.

Diese Methode der Aktienanalyse wird als das Gegenteil der technischen Analyse betrachtet, welche die Richtung der Preise durch eine Analyse der historischen Marktdaten wie Preis und Volumen vorhersagt.

Quantitative und Qualitative Fundamentalanalyse

Das Problem bei der Definition des Wortes Fundamentaldaten ist, dass es alles umfassen kann, was mit dem wirtschaftlichen Wohlergehen eines Unternehmens zu tun hat. Dazu gehören natürlich Zahlen wie Umsatz und Gewinn, aber auch alles andere, vom Marktanteil eines Unternehmens bis hin zur Qualität des Managements.

Die verschiedenen fundamentalen Faktoren können in zwei Kategorien eingeteilt werden: quantitativ und qualitativ. Die finanzielle Bedeutung dieser Begriffe unterscheidet sich nicht wesentlich von ihren Standarddefinitionen. So definiert ein Wörterbuch die Begriffe:

- Quantitativ – „bezieht sich auf Informationen, die in Zahlen und Mengen dargestellt werden können.“

- Qualitativ – „bezieht sich auf die Beschaffenheit oder den Standard von etwas, nicht auf seine Menge.

In diesem Zusammenhang sind quantitative Fundamentaldaten konkrete Zahlen. Sie sind die messbaren Eigenschaften eines Unternehmens. Deshalb ist die größte Quelle für quantitative Daten der Jahresabschluss. Umsatz, Gewinn, Vermögenswerte und mehr können mit großer Präzision gemessen werden.

Die qualitativen Fundamentaldaten sind weniger greifbar. Dazu gehören beispielsweise die Qualität der wichtigsten Führungskräfte eines Unternehmens, der Bekanntheitsgrad eines Markennamens, Patente und proprietäre Technologien.

Weder die qualitative noch die quantitative Analyse ist von Natur aus besser. Viele Analysten betrachten sie zusammen.

Zu berücksichtigende qualitative Fundamentaldaten

Es gibt vier wichtige Fundamentaldaten, die Analysten immer berücksichtigen, wenn sie ein Unternehmen betrachten. Sie sind alle eher qualitativ als quantitativ. Sie umfassen:

Das Geschäftsmodell: Was genau macht das Unternehmen? Das ist nicht so einfach, wie es scheint. Wenn das Geschäftsmodell eines Unternehmens auf dem Verkauf von Fast-Food-Hähnchen basiert, verdient es dann sein Geld auf diese Weise? Oder lebt es nur von den Lizenz- und Franchisegebühren?

Wettbewerbsvorteil: Der langfristige Erfolg eines Unternehmens hängt weitgehend von seiner Fähigkeit ab, einen Wettbewerbsvorteil zu erhalten – und zu behalten. Starke Wettbewerbsvorteile, wie der Markenname von Coca-Cola oder die Vorherrschaft von Microsoft im Bereich der PC-Betriebssysteme, schaffen einen Graben um ein Unternehmen, der es ihm ermöglicht, Konkurrenten in Schach zu halten und Wachstum und Gewinne zu erzielen. Wenn ein Unternehmen einen Wettbewerbsvorteil erzielen kann, können seine Aktionäre über Jahrzehnte hinweg gut belohnt werden.

Management: Manche glauben, dass das Management das wichtigste Kriterium für eine Investition in ein Unternehmen ist. Das macht Sinn: Selbst das beste Geschäftsmodell ist dem Untergang geweiht, wenn die Führungskräfte des Unternehmens den Plan nicht richtig umsetzen. Während es für Kleinanleger schwierig ist, Manager zu treffen und wirklich zu bewerten, können Sie sich die Unternehmenswebsite ansehen und die Lebensläufe der Topmanager und der Vorstandsmitglieder überprüfen. Wie gut haben sie in früheren Jobs gearbeitet? Haben sie in letzter Zeit viel von ihren Aktien verkauft?

Unternehmensführung: Corporate Governance beschreibt die Richtlinien innerhalb einer Organisation, die die Beziehungen und Verantwortlichkeiten zwischen dem Management, den Direktoren und den Stakeholdern regeln. Diese Richtlinien werden in der Unternehmenssatzung und den Statuten sowie in den Unternehmensgesetzen und -vorschriften definiert und festgelegt. Du möchtest mit einem Unternehmen Geschäfte machen, das ethisch, fair, transparent und effizient geführt wird. Achte dann vor allem darauf, ob das Management die Aktionärsrechte und Aktionärsinteressen respektiert. Stelle sicher, dass ihre Kommunikation mit den Aktionären transparent, klar und verständlich ist. Denn wenn du es nicht verstehst, liegt es wahrscheinlich daran, dass sie es nicht wollen.

Es ist auch wichtig, die Branche eines Unternehmens zu berücksichtigen: Kundenstamm, Marktanteil unter den Firmen, branchenweites Wachstum, Wettbewerb, Regulierung und Geschäftszyklen. Wenn ein Investor erfährt, wie die Branche funktioniert, erhält er ein tieferes Verständnis für die finanzielle Gesundheit eines Unternehmens.

Finanzberichte: Quantitative Grundlagen zu beachten

Jahresabschlüsse sind das Medium, mit dem ein Unternehmen Informationen über seine finanzielle Performance offenlegt. Anhänger der Fundamentalanalyse nutzen die quantitativen Informationen, die aus den Jahresabschlüssen gewonnen werden, um Investitionsentscheidungen zu treffen. Die drei wichtigsten Finanzberichte sind die Gewinn- und Verlustrechnung, die Bilanz und die Cashflow-Rechnung.

Die Bilanz

Die Bilanz stellt eine Aufzeichnung der Vermögenswerte, Verbindlichkeiten und des Eigenkapitals eines Unternehmens zu einem bestimmten Zeitpunkt dar. Die Bilanz hat ihren Namen von der Tatsache, dass sich die Finanzstruktur eines Unternehmens auf folgende Weise ausgleicht:

Aktiva = Passiva + Eigenkapital

Vermögenswerte stellen die Ressourcen dar, die das Unternehmen zu einem bestimmten Zeitpunkt besitzt oder kontrolliert. Dazu gehören z. B. Bargeld, Vorräte, Maschinen und Gebäude. Die andere Seite der Gleichung stellt den Gesamtwert der Finanzierung dar, die das Unternehmen zum Erwerb dieser Vermögenswerte verwendet hat. Die Finanzierung ergibt sich aus den Verbindlichkeiten oder dem Eigenkapital. Die Verbindlichkeiten stellen Schulden dar (die natürlich zurückgezahlt werden müssen), während das Eigenkapital den Gesamtwert des Geldes darstellt, das die Eigentümer in das Unternehmen eingebracht haben – einschließlich der einbehaltenen Gewinne, d. h. der in den Vorjahren erzielten Gewinne.

Die Gewinn- und Verlustrechnung

Während die Bilanz eine Momentaufnahme bei der Untersuchung eines Unternehmens darstellt, misst die Gewinn- und Verlustrechnung die Leistung eines Unternehmens über einen bestimmten Zeitraum. Technisch gesehen kann eine Bilanz für einen Monat oder sogar einen Tag erstellt werden, aber öffentliche Unternehmen berichten nur vierteljährlich und jährlich.

Die Gewinn- und Verlustrechnung stellt Informationen über Einnahmen, Ausgaben und Gewinn dar, die als Ergebnis der Geschäftstätigkeit des Unternehmens in diesem Zeitraum erzielt wurden.

Die Kapitalflussrechnung stellt eine Aufzeichnung der Mittelzuflüsse und -abflüsse eines Unternehmens über einen bestimmten Zeitraum dar. Typischerweise konzentriert sich eine Kapitalflussrechnung auf die folgenden zahlungswirksamen Aktivitäten:

- Cashflow aus Investitionstätigkeit: Zahlungsmittel, die für Investitionen in Vermögenswerte verwendet werden, sowie die Erlöse aus dem Verkauf von anderen Unternehmen, Anlagen oder langfristigen Vermögenswerten

- Zahlungsmittel aus Finanzierungstätigkeit: Gezahlte oder erhaltene Zahlungsmittel aus der Ausgabe und Aufnahme von Krediten

- Operativer Cashflow: Aus dem Tagesgeschäft erwirtschaftete Zahlungsmittel

Die Cashflow-Rechnung ist wichtig, weil es für ein Unternehmen sehr schwierig ist, seine Cash-Situation zu manipulieren. Es gibt eine Menge, was intuitive Buchhalter tun können, um den Gewinn zu manipulieren, aber es ist schwer, Bargeld auf der Bank zu fälschen. Aus diesem Grund verwenden einige Investoren die Cashflow-Rechnung als konservativeres Maß für die Leistung eines Unternehmens.

Wichtig: Die Fundamentalanalyse stützt sich auf die Verwendung von Finanzkennzahlen, die aus den Daten der Unternehmensabschlüsse gezogen werden, um Rückschlüsse auf den Wert und die Aussichten eines Unternehmens zu ziehen.

Das Konzept des inneren Wertes

Eine der Hauptannahmen der Fundamentalanalyse ist, dass der aktuelle Börsenkurs den Wert des Unternehmens, der durch die öffentlich verfügbaren Daten gestützt wird, oft nicht vollständig widerspiegelt. Eine zweite Annahme ist, dass der Wert, der von den Fundamentaldaten des Unternehmens widergespiegelt wird, mit größerer Wahrscheinlichkeit näher an einem wahren Wert der Aktie liegt.

Analysten bezeichnen diesen hypothetischen wahren Wert oft als den inneren Wert. Es ist jedoch anzumerken, dass diese Verwendung des Ausdrucks „innerer Wert“ bei der Aktienbewertung etwas anderes bedeutet als in anderen Zusammenhängen, wie z.B. beim Optionshandel. Die Optionsbewertung verwendet eine Standardberechnung für den inneren Wert, aber Analysten verwenden verschiedene komplexe Modelle, um ihren inneren Wert für eine Aktie zu ermitteln. Es gibt keine einzige, allgemein akzeptierte Formel, um den inneren Wert einer Aktie zu ermitteln.

Nehmen wir beispielsweise an, dass die Aktie eines Unternehmens bei $ 20 gehandelt wird und ein Analyst nach umfangreichen Recherchen über das Unternehmen feststellt, dass sie $ 24 wert sein sollte. Ein anderer Analyst führt dieselben Recherchen durch, stellt aber fest, dass sie $ 26 wert sein sollte. Viele Anleger werden den Durchschnitt solcher Schätzungen berücksichtigen und annehmen, dass der innere Wert der Aktie bei $ 25 liegen könnte. Oftmals betrachten Investoren diese Schätzungen als höchst relevante Informationen, weil sie Aktien kaufen wollen, die zu Preisen gehandelt werden, die deutlich unter diesen inneren Werten liegen.

Dies führt zu einer dritten Hauptannahme der Fundamentalanalyse: Auf lange Sicht wird der Aktienmarkt die Fundamentaldaten widerspiegeln. Das Problem ist, dass niemand weiß, wie lange „langfristig“ wirklich ist. Es könnten Tage oder Jahre sein.

Genau darum geht es bei der Fundamentalanalyse. Indem er sich auf ein bestimmtes Unternehmen konzentriert, kann ein Investor den inneren Wert einer Firma einschätzen und Gelegenheiten finden, mit einem Abschlag zu kaufen. Die Investition wird sich auszahlen, wenn der Markt die Fundamentaldaten einholt.

Fakt: Einer der berühmtesten und erfolgreichsten Fundamentalanalysten ist das so genannte „Orakel von Omaha“, Warren Buffett, der sich für diese Technik bei der Auswahl von Aktien einsetzt.

Kritikpunkte an der Fundamentalanalyse

Die größte Kritik an der Fundamentalanalyse kommt vor allem von zwei Gruppen: den Befürwortern der technischen Analyse und den Anhängern der Hypothese des effizienten Marktes.

Die technische Analyse ist die andere primäre Form der Wertpapieranalyse. Vereinfacht gesagt, basieren technische Analysten ihre Investitionen (oder, genauer gesagt, ihre Trades) ausschließlich auf den Preis- und Volumenbewegungen von Aktien. Mit Hilfe von Charts und anderen Werkzeugen handeln sie nach dem Momentum und ignorieren die Fundamentaldaten.

Eine der grundlegenden Lehren der technischen Analyse ist, dass der Markt alles diskontiert. Alle Nachrichten über ein Unternehmen sind bereits in der Aktie eingepreist. Daher geben die Kursbewegungen der Aktie mehr Aufschluss als die zugrunde liegenden Fundamentaldaten des Unternehmens selbst.

Die Hypothese des effizienten Marktes

Die Anhänger der Effizienzmarkthypothese (EMH) sind jedoch in der Regel sowohl mit den Fundamentalanalysten als auch mit den technischen Analysten nicht einverstanden.

Die Effizienzmarkthypothese besagt, dass es im Grunde unmöglich ist, den Markt durch fundamentale oder technische Analyse zu schlagen. Da der Markt alle Aktien fortlaufend effizient bewertet, werden alle Chancen auf Überrenditen fast sofort von den vielen Marktteilnehmern zunichte gemacht, so dass es für niemanden möglich ist, den Markt auf lange Sicht sinnvoll zu übertreffen.

Beispiele für die Fundamentalanalyse

Nehmen Sie zum Beispiel die Coca-Cola Company. Bei der Untersuchung der Aktie muss ein Analyst die jährliche Dividendenausschüttung, den Gewinn pro Aktie, das KGV und viele andere quantitative Faktoren berücksichtigen. Keine Analyse von Coca-Cola ist jedoch vollständig, ohne die Bekanntheit der Marke zu berücksichtigen. Jeder kann ein Unternehmen gründen, das Zucker und Wasser verkauft, aber nur wenige Unternehmen sind bei Milliarden von Menschen bekannt. Es ist schwer zu sagen, was die Marke Coke genau wert ist, aber man kann sicher sein, dass sie ein wesentlicher Bestandteil für den anhaltenden Erfolg des Unternehmens ist.

Auch der Markt als Ganzes kann mit Hilfe der Fundamentalanalyse bewertet werden. Zum Beispiel haben Analysten die fundamentalen Indikatoren des S&P 500 vom 4. Juli bis zum 8. Juli 2016 untersucht. In dieser Zeit stieg der S&P auf 2129,90, nachdem ein positiver Stellenbericht in den Vereinigten Staaten veröffentlicht wurde. Damit verfehlte der Markt nur knapp ein neues Rekordhoch und lag nur knapp unter dem Höchststand vom Mai 2015 (2130,82). Die konjunkturelle Überraschung von zusätzlichen 287.000 Arbeitsplätzen für den Monat Juni hat den Wert des Aktienmarktes am 8. Juli 2016 gezielt erhöht.

Allerdings gibt es unterschiedliche Ansichten über den wahren Wert des Marktes. Einige Analysten glauben, dass die Wirtschaft auf einen Bärenmarkt zusteuert, während andere Analysten glauben, dass es als Bullenmarkt weitergehen wird.

Weitere ausführliche Erklärungen zu allen Begrifflichkeiten der Finanzwelt findest du HIER in unserem Lexikon, auch Wikipedia hat weitere spannende Informationen zum Thema Fundamentalanalyse.