Inhaltsverzeichnis

Was ist ein Margin Call?

Ein Margin Call tritt ein, wenn der Wert des Handelskontos eines Anlegers unter den vom Broker geforderten Betrag fällt. In der Regel enthält das Handelskonto eines Anlegers Wertpapiere, die mit geliehenem Geld gekauft wurden (typischerweise eine Kombination aus dem Geld des Anlegers und dem Geld, das er sich vom Broker geliehen hat). Ein Margin Call bezieht sich speziell auf die Forderung eines Brokers, dass ein Anleger zusätzliches Geld auf das Konto einzahlt, damit es auf den Mindestwert, die sogenannte Maintenance Margin, gebracht wird.

Ein Margin Call ist in der Regel ein Indikator dafür, dass eines oder mehrere der im Margin-Konto gehaltenen Wertpapiere im Wert gesunken sind. Wenn ein Margin Call auftritt, muss der Anleger entweder mehr Geld auf das Konto einzahlen oder einen Teil der Vermögenswerte auf seinem Konto verkaufen.

- Ein Margin Call tritt auf, wenn ein Margin-Konto nicht mehr genügend Mittel aufweist, in der Regel aufgrund eines Verlusthandels.

- Margin Calls sind Forderungen nach zusätzlichem Kapital, um ein Handelskonto auf die minimale Maintenance Margin zu bringen.

- Broker können den Trader dazu zwingen, Vermögenswerte zu verkaufen, um den Margin Call zu erfüllen, wenn der Trader keine Mittel einzahlt.

Margin Calls verstehen

Wenn ein Anleger für den Kauf und Verkauf von Wertpapieren eine Kombination aus eigenen Mitteln und von einem Broker geliehenem Geld verwendet, wird dies als Kauf auf Margin bezeichnet. Das Eigenkapital des Anlegers entspricht dem Marktwert der Wertpapiere abzüglich des vom Broker geliehenen Geldes. Ein Margin Call wird ausgelöst, wenn das Eigenkapital des Anlegers als Prozentsatz des gesamten Marktwerts der Wertpapiere unter eine bestimmte prozentuale Anforderung (die sogenannte Maintenance Margin) fällt. Wenn der Anleger nicht in der Lage ist, den Betrag zu zahlen, der erforderlich ist, um den Wert seines Portfolios auf die Maintenance Margin des Kontos zu bringen, kann der Broker zur Liquidierung der Wertpapiere auf dem Konto, am Markt gezwungen sein.

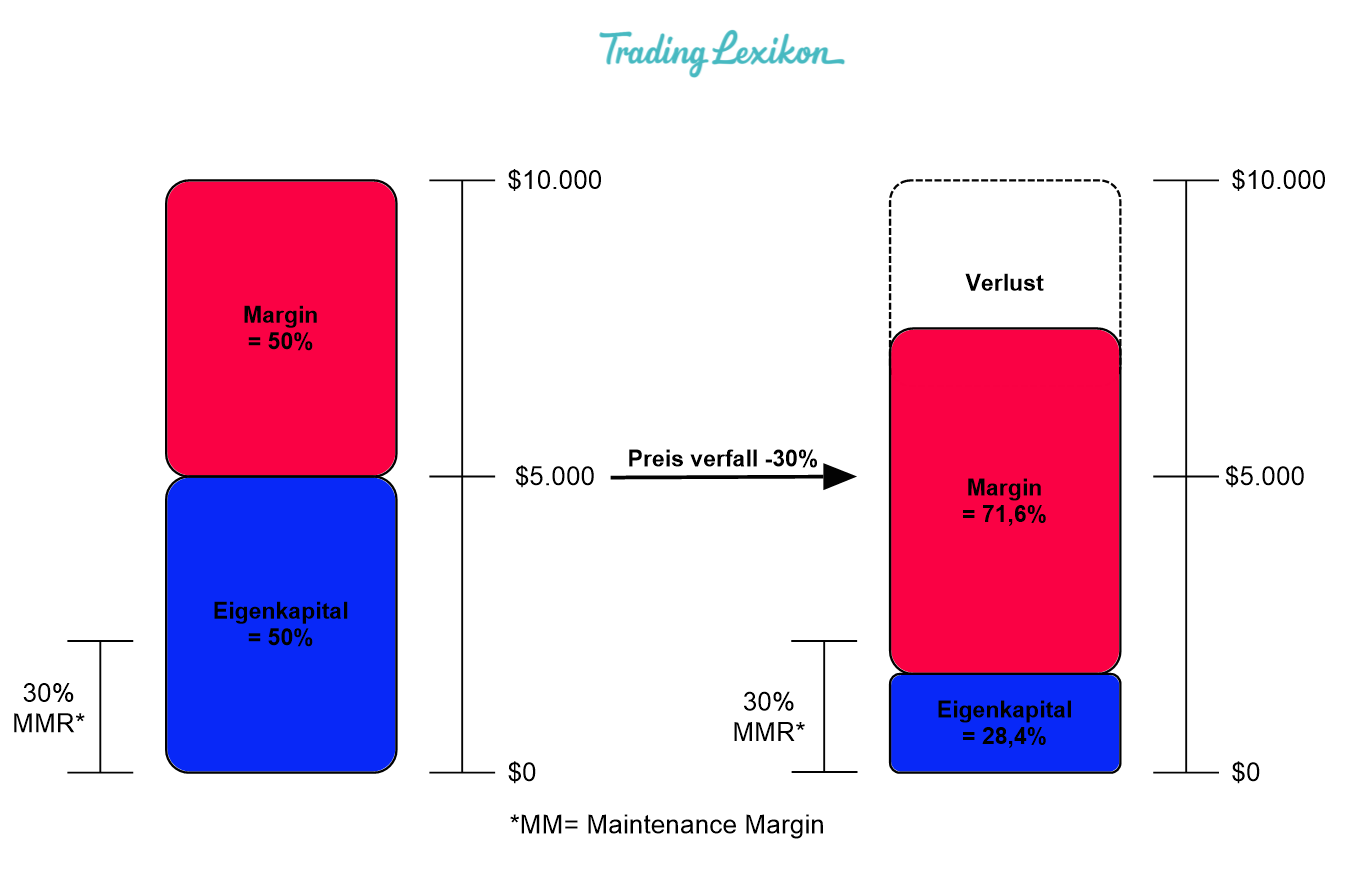

Nehmen wir zum Beispiel an, dass ein Anleger ein Handelskonto mit $5.000 Kapital eröffnet. Weitere $5.000 bekommt er von seinem Broker als Margin zu Verfügung gestellt. Mit dem Kapital tätigt der Anleger ein Investment in Höhe von $10.000 in den er 200 Aktien zu je $50 kauft. Hierbei verlangt der Brocker eine Margin in Höhe von 30%.

Auf dem Handelskonto des Anlegers befinden sich somit Aktien im Wert von $10.000. In diesem Beispiel wird ein Margin Call ausgelöst, wenn der Kontowert unter $7.142,86 fällt (Margin-Kredit von $5.000 / (1 – 0,30)), was einem Aktienkurs von $35,71 pro Aktie entspricht.

Anhand des Beispiels nehmen wir an, dass der Preis der Aktie von $50 auf $35 fällt. Das Konto des Anlegers wäre jetzt $7.000 wert, wodurch einen Margin Call von $142,86 ausgelöst wird.

In diesem Szenario hat der Anleger eine von drei Möglichkeiten, um sein Margin-Defizit von $142,86 zu beheben:

- Mindestens $142,86 in bar auf das Handelskonto einzahlen.

- Einzahlung von Wertpapieren im Wert von $142,86 auf das Handelskonto, wodurch der Kontowert wieder auf $7.142,86 ansteigt.

- Er liquidiert zum Beispiel Aktien im Wert von $333,33 und verwendet den Erlös, um den Margin zu reduzieren; beim aktuellen Marktpreis von $35 ergibt das 9,52 Aktien, aufgerundet auf 10 Aktien.

Wenn eine Nachschussforderung nicht erfüllt wird, kann ein Broker alle offenen Positionen schließen, um das Konto wieder auf den Mindestwert zu bringen. Er kann dies ohne die Zustimmung des Anlegers tun. Das bedeutet, dass der Broker das Recht hat, alle Aktienbestände in der erforderlichen Höhe zu verkaufen, ohne den Anleger darüber zu informieren. Darüber hinaus kann der Broker dem Anleger die hierfür anfallenden Transaktionskosten in Rechnung stellen. Der Anleger ist für alle Verluste verantwortlich, die während dieses Prozesses entstehen.

Beispiel Für den Margin Call

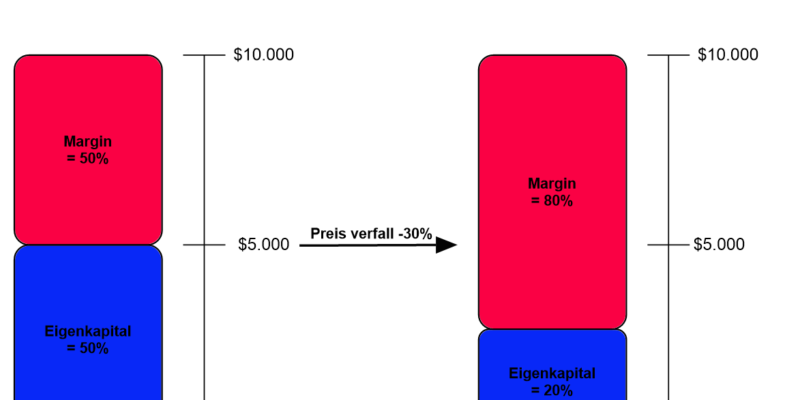

Angenommen, ein Anleger kauft Apple Aktien für 100.000 Dollar. Hierfür bezahlt er $50.000 aus seinem eigenen Kapital. Die restlichen $50.000 leiht er sich von seinem Broker. Der Broker des Anlegers hat eine Margin Anforderung von 25 %. Zum Zeitpunkt des Handels beträgt das prozentuale Eigenkapital des Anlegers 50 % ($100,000 – $50,000) / ($100,000) = 50%.

Dies liegt über der Margin Anforderung von 25%. Nehmen wir an, dass zwei Wochen später der Wert der gekauften Wertpapiere auf $60.000 fällt. Dies führt dazu, dass das Eigenkapital des Anlegers auf $10.000 fällt. (Der Marktwert von $60.000 abzüglich der geliehenen Mittel von $50.000). Das entspricht 16,67% ($60,000 – $50,000) / ($60,000).

Dies liegt nun unter der mindest-Margin-Anforderungen von 25 %. Der Broker stellt eine Nachschussforderung und verlangt vom Anleger, dass er mindestens $5.000 hinterlegt, um die Maintenance Margin zu erfüllen.

Der Anleger benötigt also mindestens $15.000 an Eigenkapital in seinem Konto. Da der Anleger aber nur 10.000 $ Eigenkapital hat, ergibt sich ein Defizit von 5.000 $(($60,000 x 25%) – $10,000).

Weitere ausführliche Erklärungen zu allen Begrifflichkeiten der Finanzwelt findest du HIER in unserem Lexikon, auch Wikipedia hat weitere spannende Informationen zum Thema Margin Call.