Inhaltsverzeichnis

Was ist ein Anleihen-ETF?

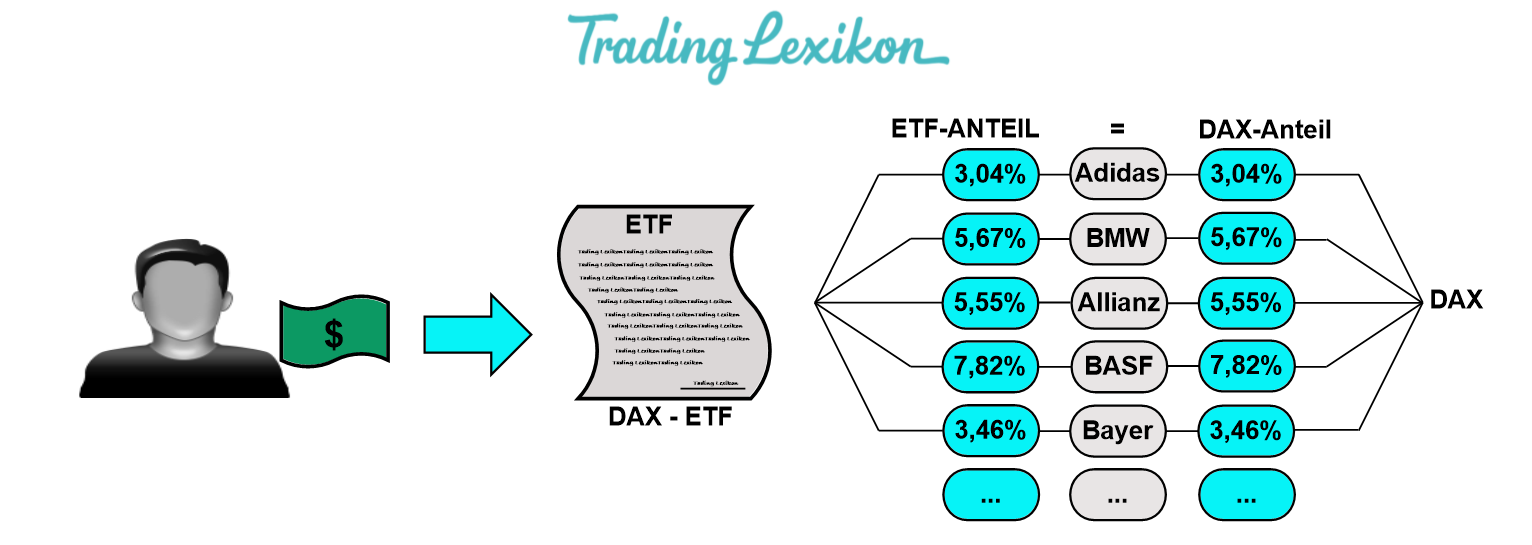

Anleihen-ETFs (Bond) sind eine Art von börsengehandeltem Fonds (ETF), der ausschließlich in Anleihen investiert. Sie ähneln Investmentfonds für Anleihen, da sie ein Portfolio von Anleihen mit verschiedenen speziellen Strategien, von US-Treasuries bis hin zu hohen Renditen, und Halteperioden, zwischen langfristig und kurzfristig, halten.

Anleihen-ETFs werden passiv verwaltet und gehandelt, ähnlich wie Aktien-ETFs an den großen Aktienbörsen. Dies fördert die Marktstabilität durch zusätzliche Liquidität und Transparenz in Zeiten von hohen Volatilitäten.

- Bonds sind börsengehandelte Fonds, die in verschiedene festverzinsliche Wertpapiere wie Unternehmensanleihen oder Treasuries investieren.

- Bonds ermöglichen normalen Anlegern ein passives Engagement in Benchmark-Anleihenindizes auf eine kostengünstige Art und Weise.

- Anleger sollten die Risiken von Anleihen-ETFs verstehen, einschließlich der Auswirkungen von Zinsänderungen.

Anleihen-ETFs Verstehen

Bonds werden den ganzen Tag über, an einer zentralen Börse gehandelt, im Gegensatz zu einzelnen Anleihen, die außerbörslich von Anleihenmaklern verkauft werden. Die Struktur von konventionellen Anleihen macht es für Investoren schwierig, eine Anleihe mit einem attraktiven Preis zu finden. Anleihen-ETFs umgehen dieses Problem, indem sie an einem großen Index wie der New Yorker Börse gehandelt werden.

Als solche bieten sie Anlegern die Möglichkeit, mit der Leichtigkeit und Transparenz des Aktienhandels ein Engagement auf dem Anleihenmarkt einzugehen. Das bedeutet auch, dass Bonds liquider sind als einzelne Anleihen und Investmentfonds, die zu einem Preis pro Tag nach Marktschluss gehandelt werden. In Zeiten der Not können Investoren ein Anleihenportfolio handeln, auch wenn der zugrunde liegende Anleihenmarkt nicht gut funktioniert.

Bonds zahlen Zinsen durch eine monatliche Dividende aus, während jegliche Kapitalgewinne durch eine jährliche Dividende ausgezahlt werden. Für Steuerzwecke werden diese Dividenden entweder als Einkommen oder als Kapitalgewinne behandelt.

Der Markt für Anleihen-ETFs steckt noch in den Kinderschuhen. Im Juni 2015 hatten Bonds ein verwaltetes Vermögen von etwa 318 Millionen Dollar oder weniger als 1 % des Gesamtmarktes. Sollten die Anleihen-ETFs also fallen, so wäre der gesamte Anleihenmarkt davon kaum betroffen.

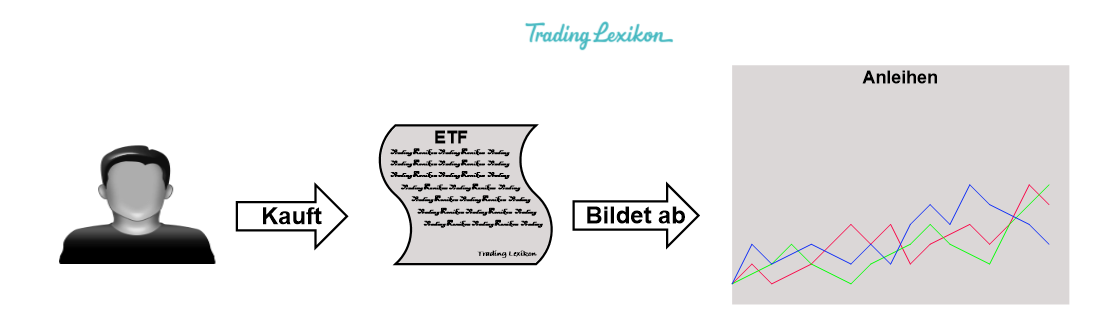

Wie Anleihen-ETFs funktionieren

Bonds bieten viele der gleichen Eigenschaften wie eine einzelne Anleihe, einschließlich einer regelmäßigen Kuponzahlung. Einer der wichtigsten Vorteile des Besitzes von Anleihen ist die Möglichkeit, feste Zahlungen in einem regelmäßigen Zeitplan zu erhalten. Diese Zahlungen erfolgen traditionell alle sechs Monate.

Im Gegensatz dazu halten Anleihen-ETFs Vermögenswerte mit unterschiedlichen Fälligkeitsterminen, so dass zu jedem Zeitpunkt einige Anleihen im Portfolio für eine Kuponzahlung fällig sein können. Aus diesem Grund zahlen Bons jeden Monat Zinsen, wobei der Wert des Kupons von Monat zu Monat variiert.

Die Vermögenswerte im Fonds ändern sich ständig und werden nicht fällig. Stattdessen werden Anleihen gekauft und verkauft, wenn sie auslaufen oder den Zielbereich des Fonds verlassen. Die Herausforderung für den Konstrukteur eines Anleihen-ETFs besteht darin, sicherzustellen, dass er seinen jeweiligen Index auf kosteneffiziente Weise genau nachbildet, trotz der mangelnden Liquidität auf dem Anleihenmarkt.

Die meisten Anleihen werden bis zur Fälligkeit gehalten, so dass ein aktiver Sekundärmarkt für sie in der Regel nicht vorhanden ist. Dies macht es schwierig, sicherzustellen, dass ein Bonds genügend liquide Anleihen beinhaltet, um einen Index abzubilden. Diese Herausforderung ist bei Unternehmensanleihen größer als bei Staatsanleihen.

Die Anbieter von Bonds umgehen das Liquiditätsproblem, indem sie repräsentative Stichproben verwenden, was einfach bedeutet, dass sie nur eine ausreichende Anzahl von Anleihen verfolgen, um einen Index zu repräsentieren. Die Anleihen, die in der repräsentativen Stichprobe verwendet werden, sind in der Regel die größten und liquidesten im Index. Angesichts der Liquidität von Staatsanleihen sind Tracking-Fehler bei ETFs, die Staatsanleihen-Indizes abbilden, weniger ein Problem.

Nachteile von Anleihen-ETFs

Anleihen-ETFs sind eine großartige Option, um ein Engagement auf dem Anleihenmarkt zu erhalten, aber es gibt einige eklatante Einschränkungen. Zum einen ist die Anfangsinvestition eines Anlegers bei einem ETF einem größeren Risiko ausgesetzt als bei einer einzelnen Anleihe.

Da ein Anleihen-ETF nie fällig wird, gibt es keine Garantie, dass das Kapital vollständig zurückgezahlt wird. Wenn die Zinssätze steigen, wirkt sich dies außerdem wie bei einer einzelnen Anleihe negativ auf den Kurs des ETFs aus. Da der ETF jedoch nicht fällig wird, ist es schwierig, das Zinsrisiko zu mindern.

Anleihen-ETFs vs. Anleihenfonds

Die Entscheidung, ob ein Anleihenfonds oder ein Anleihen-ETF gekauft werden soll, hängt normalerweise vom Anlageziel des Anlegers ab. Wenn man ein aktives Management wünscht, bieten Anleihenfonds mehr Auswahlmöglichkeiten. Wenn man vorhat, sich aktiv an das Markt geschehen zu beteiligen, sind Bonds die bessere Wahl.

Für langfristige, kaufende und haltende Investoren können Anleihenfonds und Anleihen-ETFs die richtigen Wahl sein, aber es ist am besten, wenn man sich über die Bestände in jedem Fonds informiert.

Wenn man Wert auf Transparenz legt, kann man mit Anleihen-ETFs die Bestände innerhalb des Fonds zu jedem beliebigen Zeitpunkt einsehen. Wenn man jedoch befürchtet, dass man seine ETF-Investition nicht verkaufen kann, weil es keine Käufer auf dem Markt gibt, ist ein Anleihenfonds vielleicht die bessere Wahl, da man seine Bestände zurück an den Fondsemittenten verkaufen kann.

Wie bei den meisten Investitionsentscheidungen ist es wichtig, sich zu informieren und mit seinem Makler oder Finanzberater zu sprechen.

Anleihen-ETFs vs. Anleihen

Die Liquidität und Transparenz eines ETFs bietet Vorteile gegenüber einer passiv gehaltenen Bond an. Anleihen-ETFs bieten eine sofortige Diversifizierung und eine konstante Laufzeit, was bedeutet, dass ein Anleger nur einen einzigen Handel tätigen muss, um ein festverzinsliches Portfolio aufzubauen und in Betrieb zu nehmen. Eine Bond , bei der einzelne Anleihen gekauft werden müssen, bietet diesen Luxus nicht.

Ein Nachteil von Anleihen-ETFs ist, dass sie eine laufende Managementgebühr erfordern. Während niedrigere Spreads beim Handel mit Anleihen-ETFs helfen, dies etwas auszugleichen, wird das Problem bei einer Buy-and-Hold-Strategie auf lange Sicht immer noch überwiegen. Der anfängliche Vorteil der Handelsspanne von Anleihen-ETFs wird im Laufe der Zeit durch die jährliche Verwaltungsgebühr wieder aufgefressen.